Taxa Selic: O que é e como impacta os negócios

A Taxa Selic (Sistema Especial de Liquidação e Custódia) é a taxa básica de juros da economia brasileira.

Ela influencia diretamente todas as outras taxas de juros do mercado, como as de empréstimos, financiamentos e investimentos.

Em essência, a Selic serve como um termômetro econômico, regulando o crédito e o consumo para manter a inflação sob controle.

Como a Taxa Selic é calculada?

A Selic é definida pelo Comitê de Política Monetária (Copom) do Banco Central em reuniões que ocorrem aproximadamente a cada 45 dias.

O cálculo leva em conta diversos indicadores econômicos, como inflação, atividade econômica e situação fiscal, ajustando-se conforme o cenário econômico e as metas do governo.

Qual a relação entre Selic, inflação e CDI?

A Selic é a principal ferramenta de controle da inflação no Brasil. Dentro da política monetária, o Banco Central trabalha com uma meta de inflação a ser perseguida – atualmente de 3% e com tolerância de 1,5 ponto percentual para cima ou para baixo. O objetivo é de manter os preços estáveis e economia, sob controle.

Quando a inflação está alta, o Banco Central tende a aumentar a taxa de juros para desestimular o consumo e reduzir a pressão sobre os preços. Dessa forma, a taxa de juros ajuda a controlar a demanda e a estabilizar a economia.

O CDI (Certificado de Depósito Interbancário), que é uma referência para a rentabilidade de investimentos, também acompanha a Selic, impactando as rentabilidades dos investimentos em Renda Fixa.

Qual o impacto para os negócios?

A Taxa Selic afeta diversas áreas financeiras das empresas e o mercado em geral, especialmente em:

1. Investimentos: quando está mais alta, os investimentos em Renda Fixa, como CDB, LCI e LCA, tendem a oferecer rendimentos mais atrativos. Isso pode beneficiar o empresário que busca alternativas seguras para aplicar o capital excedente e proteger-se das oscilações econômicas.

2. Empréstimos: embora a Selic influencie o custo do crédito, há linhas de empréstimos com juros mais baixos, como o Pronampe, que se tornam alternativas vantajosas, mesmo em cenários de alta.

3. Consumo: a taxa também impacta o consumidor final, uma vez que o aumento na taxa pode encarecer o crédito e reduzir o poder de compra. Isso influencia o nível de demanda dos clientes e exige que as empresas estejam preparadas para ajustar suas estratégias conforme o cenário econômico.

Quem define a taxa de juros?

A definição da Selic é feita pelo Copom, órgão do Banco Central composto por diretores da instituição. O Copom analisa o cenário econômico do país e define a meta para os juros, com o objetivo de alcançar as metas de inflação estipuladas pelo Conselho Monetário Nacional (CMN).

Além disso, o Banco Central divulga semanalmente o Boletim Focus, um relatório que traz previsões sobre a Selic para o ano em curso e o seguinte. Essas projeções ajudam as empresas a planejar seus investimentos e suas estratégias de financiamento, acompanhando as expectativas do mercado sobre os indicadores.

O que faz com que ela suba?

A Selic sobe principalmente como uma medida para conter a inflação. Quando há aumento de preços generalizados, o Banco Central pode optar por elevar a Selic, desestimulando o consumo e o crédito. Isso ajuda a conter a inflação, mas também pode desacelerar a economia.

O que acontece quando ela diminui?

Quando a Selic é reduzida, o crédito se torna mais acessível e barato, incentivando o consumo e o investimento. Em contrapartida, os rendimentos de aplicações de Renda Fixa tendem a cair, incentivando investidores a buscarem opções em Renda Variável, como ações e fundos multimercado.

Qual a taxa Selic hoje?

A Selic é revisada pelo Copom a cada 45 dias, e você pode consultar a taxa atual diretamente no site do Banco Central ou acompanhar o nosso Blog do Banco BS2 para atualizações periódicas.

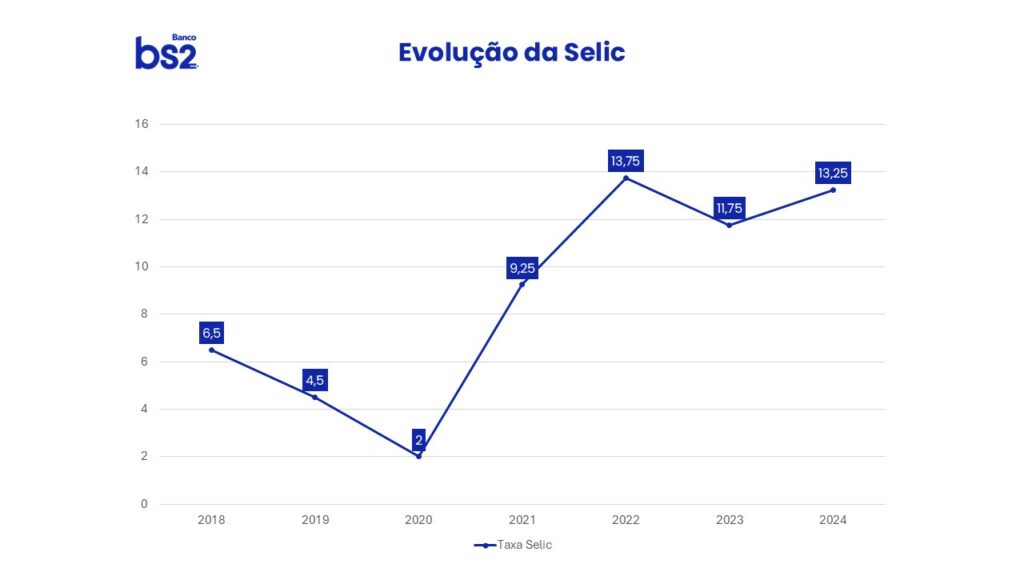

A taxa Selic hoje está em 13,25% e foi revisada pelo Banco Central no dia 29 de janeiro de 2025. A decisão do Copom foi de elevar a taxa.

Veja o histórico de evolução da taxa Selic nos últimos anos:

Como o Banco BS2 pode ajudar sua empresa em cenários de alta da Selic?

No Banco BS2, sua empresa conta com oportunidades em investimentos de Renda Fixa, como CDBs, LCAs, LCIs e Conta Remunerada que acompanham as variações da Selic, fazendo o capital render mais com toda a segurança necessária.

Além disso, o Banco BS2 também oferece linhas de crédito com taxas competitivas e flexíveis, permitindo às empresas obterem um financiamento atrativo, mesmo em cenário de alta dos juros.

Posts Recentes

Empréstimo empresarial: veja as melhores opções de crédito e quando contratar

O que é Trade Finance e como ajuda empresas que operam no exterior?

Os principais tributos que todo empreendedor precisa ficar de olho ao longo do ano

FGI: o que é e quais os benefícios de contratar para a sua empresa?

Reserva de emergência: como fazer uma para preservar o caixa da sua empresa?

Risco sacado: o que é e como a operação funciona?